Что такое фьючерсные Ethereum ETF?

Фьючерсные Ethereum ETF - это инвестиционные фонды, которые отслеживают фьючерсные контракты на Ethereum, а не сам Ethereum.

Рассмотрим контракт, который предусматривает покупку Ethereum по определенной цене в будущем. Торговля этими производными контрактами осуществляется через фьючерсные биржевые фонды (ETF) на Ethereum (ETH), которые предоставляют регулируемый метод инвестирования в Ethereum с использованием брокерского счета.

В 2021 году в Канаде были представлены первые ETF с фьючерсами на Ethereum. Хотя ETF на основе фьючерсов были одобрены, Комиссия по ценным бумагам и биржам США (SEC) еще не одобрила спотовый ETF на Ethereum в стране.

Компании по управлению активами контролируют ETF с фьючерсами на Ethereum. Основными эмитентами, которые предлагают фьючерсные ETF, являются Bitwise, Vanek и ProShares. Эти компании берут на себя все сложности, которые связаны с покупкой и реализацией фьючерсных контрактов, контролируя пролонгацию для сохранения риска и обеспечивая соответствие ETF требованиям законодательства.

Как работают фьючерсные Ethereum ETF?

Фактически не владея криптовалютой, инвесторы могут спекулировать на будущей цене Ethereum, используя фьючерсные Ethereum ETF.

Вместо того, чтобы сохранять материальные активы, фьючерсные Ethereum ETF инвестируют во фьючерсные контракты. Эти контракты представляют собой обязательства по покупке или продаже Ethereum в заранее определенную дату в будущем по заранее определенной цене. Инвесторы могут быть подвержены колебаниям цен на Ethereum, приобретая эти контракты через ETF, который просто объединяет деньги инвесторов для их приобретения без необходимости обращаться к кошелькам или криптовалютным биржам.

Предположим, что у фьючерсных Ethereum ETF есть контракт на покупку 100 ETH по цене 4000 долларов за штуку в течение трех месяцев. ETF получает прибыль, и цена его токенов растет, если к моменту истечения срока действия контракта Ethereum достигнет 4500 долларов. Напротив, ETF понесет убытки, если цена ETH упадет до 3500 долларов.

Важно помнить, что фьючерсные Ethereum ETF постоянно управляют своими контрактами, пролонгируя их для сохранения риска. Это означает, что они покупают новые контракты с более поздними сроками действия и продают те, срок действия которых подходит к концу. В результате этого процесса могут незначительно отличаться цена ETF и реальная спотовая цена Ethereum.

Как инвестировать в любой из ETF с фьючерсами на Ethereum?

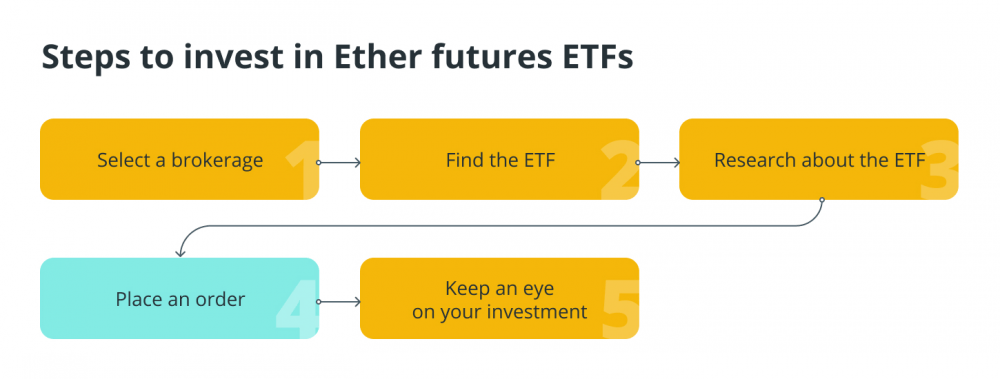

Чтобы инвестировать в ETF с фьючерсами на Ethereum, следует выбрать брокерскую компанию, найти желаемый ETF, например, ETF Van Eck Ethereum Strategy, тщательно изучить его и разместить заявку на покупку.

Вот общие шаги, связанные с инвестированием в другие фьючерсные ETF, на примере ETF Van Eck Ethereum Strategy. ETF Van Eck Ethereum Strategy предлагает регулируемый доступ к другим функциям, упрощая сложности прямого владения, а его структура C-Corporation (C-Corp) повышает эффективность налогообложения для инвесторов.

- Выберите брокерскую компанию. На первом этапе необходимо создать учетную запись на брокерской платформе (например, Fidelity, Robin hood, Vanguard и Charles Schwab), которая позволяет торговать ETF.

- Найдите нужный ETF. Используйте его тикер для поиска ETF Van Eck Ethereum Strategy или любого другого ETF с фьючерсами на Ethereum. Тикером для ETF VanEck является EFUT.

- Изучите информацию о ETF. Проведите комплексную проверку выбранного ETF перед покупкой. Ознакомьтесь с информационным бюллетенем и проспектом ценных бумаг, а также с активами, комиссионными и рисками, связанными с фьючерсными контрактами.

- Оформите заказ. Купите желаемое количество токенов ETF Ether Futures, разместив ордер на покупку, как и в случае с традиционными токенами. Чтобы завершить покупку, укажите тип ордера, например, лимитный или рыночный ордер.

- Следите за своими инвестициями. После покупки следите за эффективностью ETF. Помните, что ETF с фьючерсами на Ethereum обладают унаследованной волатильностью криптовалюты, которая может отразиться на цене токенов.

Почему создание C-Corp может означать налоговые льготы для инвесторов в фьючерсные Ethereum ETF?

Структурированные фьючерсные Ethereum ETF C-Corp могут предложить долгосрочным инвесторам значительные налоговые льготы по сравнению с традиционными регулируемыми инвестиционными компаниями (RIC).

Традиционные корпорации, или C-corps, облагаются двойным налогообложением как корпоративных дивидендов, так и дивидендов акционеров. Они позволяют гибко распределять прибыль и компенсировать будущие прибыли убытками. В отличие от этого, RIC - это специальные инвестиционные компании, которые должны распределять большую часть своей прибыли между акционерами, но они облагаются сквозным налогообложением, избегая налога на уровне компании.

Способность C-Corps, таких как VanEck Ethereum Strategy ETF, переносить убытки на будущее, чтобы компенсировать будущие прибыли, может помочь инвесторам платить меньше налогов. Кроме того, больше денег может оставаться инвестированным и со временем увеличиваться, ведь от них также не требуется распределять прирост капитала между инвесторами.

Более того, доходность инвестора после уплаты налогов может быть еще больше увеличена, ведь выплаты по ETF C-Corp Ether Futures часто облагаются налогом по более низкой ставке долгосрочного прироста капитала в отличие от обычных ставок дохода.

Каковы преимущества фьючерсных Ethereum ETF?

Фьючерсные Ethereum ETF предлагают удобный способ торговли Ethereum без использования криптовалютных кошельков, обеспечивая защиту со стороны регулирующих органов и потенциальные налоговые льготы, а также обеспечивая защиту от традиционных активов и позволяя спекулировать на спадах рынка.

Как и обычные токены, фьючерсные Ethereum ETF можно покупать и продавать через традиционные брокерские счета, что избавляет от необходимости настраивать криптовалютные кошельки и использовать биржи.

Работая в рамках ранее существовавшей нормативной базы, фьючерсные Ethereum ETF обеспечивают инвесторам определенную степень защиты и надзора, которые могут быть не такими надежными, как на прямых криптовалютных рынках.

Более того, благодаря включению криптовалют в диверсифицированный портфель, эти ETF могут выступать в качестве средства хеджирования против традиционных активов и предоставлять инвесторам доступ к потенциалу развития экосистемы Ethereum.

В отличие от фактического владения ETH, ETF на основе фьючерсов на Ethereum могут предоставлять значительные налоговые льготы в некоторых юрисдикциях. Прибыли и убытки могут трактоваться по-разному, что потенциально снижает налоговое бремя инвесторов. Кроме того, инвесторы могут спекулировать на падении цен на Ethereum с помощью ETF на основе фьючерсов. Это дает возможность извлечь выгоду из рыночных спадов или защитить другие инвестиции в портфеле.

Какие риски связаны с фьючерсными Ethereum ETF?

Инвестирование в фьючерсные Ethereum ETF влечет за собой риски, связанные с расхождениями в ценах на ETH, которые усугубляются его волатильностью и сложностью, а также сборами за управление и потенциальными проблемами с ликвидностью.

Цена фьючерсных Ethereum ETF не всегда может совпадать со спотовой ценой Ethereum, ведь она отслеживает фьючерсные контракты. Кроме того, может возникнуть контанго - сценарий, при котором фьючерсные цены превышают спотовую цену. Поскольку контракты постоянно переносятся, это может постепенно снижать доходность ETF.

Как и другие криптовалюты, ETH отличается высокой волатильностью. ETF на фьючерсные Ethereum являются более рискованными инвестициями, ведь они унаследовали эту волатильность от реального Ethereum. Кроме того, некоторым инвесторам было бы трудно понять эти финансовые инструменты и инвестировать в них из-за их высокой сложности.

Кроме того, фьючерсные Ethereum ETF взимают комиссию за управление, которая, как и в любом другом ETF, увеличивает общую стоимость инвестиций. Эти сборы могут снизить потенциальную доходность. Кроме того, некоторые ETF с фьючерсными Ethereum ETF могут иметь меньшие объемы торгов, чем ETF с фьючерсами на биткоин, что затрудняет покупку или продажу токенов по желаемым ценам, особенно в больших количествах.

Комментарии

Комментарии для сайта Cackle