Что такое криптовалютное кредитование?

Криптовалютное кредитование революционизирует то, как люди взаимодействуют с цифровыми активами, предлагая новые захватывающие способы брать кредиты и инвестировать с помощью криптовалют. В основе этой системы лежат кредиторы, которые вносят свои криптовалюты в кредитные платформы, чтобы заработать более высокие проценты, чем на традиционных сберегательных счетах.

Заемщики, с другой стороны, получают доступ к капиталу, не ликвидируя свои криптоактивы. Предоставляя залог, обычно в виде других криптовалют, заемщики могут получить кредиты в стейблкоинах или фиатных валютах, тем самым получая ликвидность, но сохраняя право собственности на свои активы.

Важным драйвером этой инновации является появление платформ децентрализованного финансирования (DeFi), которые используют смарт-контракты для автоматизации процесса кредитования, устраняя необходимость в посредниках и повышая прозрачность и безопасность. Демонстрируя потенциал DeFi для трансформации финансовых услуг, такие платформы, как Aave, Compound и MakerDAO, стали видными игроками в этой сфере.

В DeFi биткоин-кредитование обычно предполагает использование Wrapped Bitcoin (WBTC), который совместим с такими сетями смарт-контрактов, как Ethereum, Arbitrum, Polygon и Solana, что позволяет пользователям участвовать в децентрализованном кредитовании.

Кредиты, обеспеченные биткоинами, представляют собой инновационный поворот в традиционном кредитовании, объединяющий его с миром криптовалют. Эти кредиты позволяют держателям биткоинов использовать свои цифровые активы, не продавая их, предлагая уникальный способ доступа к ликвидности. Распространение платформ криптокредитования упрощает процесс, делая такие кредиты все более доступными.

Каковы виды криптовалютных кредитов?

Криптовалютные кредиты обычно предлагаются в виде залоговых кредитов, то есть криптовалютные активы пользователей обеспечивают их безопасность. как и в случае в ипотекой или автокредитом, залог может быть конфискован в качестве платежа, если пользователи не смогут погасить свой кредит.

Некоторые платформы требуют чрезмерного обеспечения, позволяя пользователям брать займы только до определенного процента от внесенного залога. В кредитах с чрезмерным обеспечением стоимость залога превышает стоимость кредита, что может обеспечить лучшие условия кредита за счет снижения риска для кредитора.

Напротив, необеспеченные кредиты не требуют какого-либо залога. Процессы утверждения по этим кредитам зависят от таких факторов, как история ответственного использования кредита и своевременные выплаты.

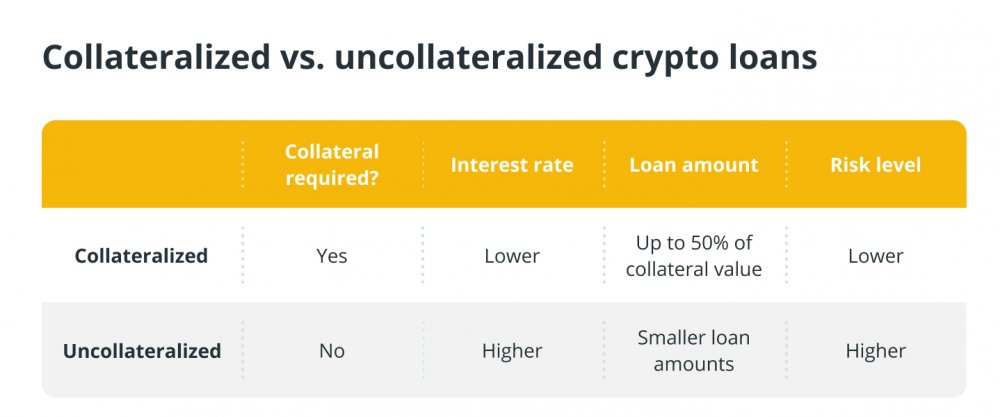

Обеспеченные и необеспеченные криптовалютные кредиты

| Требуется залог? | Процентная ставка | Сумма кредита | Уровень риска | |

| Обеспеченные | Да | Ниже | До 50% от стоимости залога | Меньше |

| Беззалоговые | Нет | Выше | Меньшие суммы кредита | Больше |

При использовании криптовалюты в качестве залога у пользователей есть два основных варианта. Во-первых, кредиты централизованного финансирования (CeFi) подразумевают заимствование денег у криптовалютной или блокчейн-компании, которая функционирует аналогично традиционным финансовым учреждениям, контролируемым частным центральным органом, предлагая большую стабильность и безопасность.

Во-вторых, кредиты DeFi позволяют заемщикам получать доступ к средствам через децентрализованные блокчейны. Продукты DeFi, управляемые сетью с открытым исходным кодом, а не одной организацией, такой как банк или правительство, позволяют пользователям напрямую управлять своими цифровыми активами. Однако кредиторы могут предпринять необходимые действия для обеспечения кредита, если это необходимо.

Что такое кредиты, обеспеченные биткоинами?

Кредиты, обеспеченные биткоинами, основаны на принципах управления залогом и служат безопасным шлюзом для пользователей, позволяющим использовать залоговую стоимость биткоинов и получить доступ к фиатным или стейблкоинам. Этот финансовый путь почитается за свою безопасность, благодаря сравнительной стабильности Биткоина по сравнению с другими криптоактивами и его способностью достигать самого высокого порога отношения кредита к стоимости (LTV), уступающего только стейблкоинам.

Коэффициент LTV измеряет сумму кредита относительно оценочной стоимости приобретаемого актива. Это ключевой индикатор для оценки риска кредиторов: более низкие коэффициенты LTV обычно указывают на меньший риск.

Множество платформ как в сфере CeFi, так и в сфере DeFi поддерживают кредиты, обеспеченные биткоинами. Эти платформы часто придерживаются стандартов хранения и безопасности, которые перекликаются с идеалами держателей биткоинов, отдавая приоритет надежным мерам безопасности.

Среди множества доступных вариантов некоторые решения, основанные на биткоинах, проявляются в виде кредитных продуктов, построенных на основе биткоин-сетей второго уровня, таких как Stacks. Эти продукты по своей сути полагаются на безопасность сети Биткоин, обеспечивая при этом определенную степень самостоятельного доступа биткоинерам.

Как получить кредит, обеспеченный биткоинами?

Прежде чем получить такой кредит, заемщики должны понимать процесс управления залогом, критерии приемлемости кредита, потенциальные последствия дефолта по кредиту и доступные варианты рефинансирования.

Шаг 1: Заемщик подает заявку на кредит

Заемщики начинают с подачи заявки на кредит через платформу, специализирующуюся на кредитовании, обеспеченном биткоинами. В процессе подачи заявки на кредит они предоставляют подробную информацию о залоге, которым обычно является биткоин, и указывают желаемую сумму кредита.

Шаг 2. Заемщик вносит биткоины в криптокошелек кредитной платформы.

После одобрения заемщик вносит указанную сумму биткоинов в криптокошелек, предоставленный кредитной платформой. Этот биткоин хранится на условном депонировании в течение срока кредита в качестве обеспечения.

Шаг 3. Кредитная платформа определяет коэффициент LTV.

Затем платформа оценивает стоимость активов залога в биткоинах и определяет коэффициент LTV, который устанавливает максимальную сумму кредита относительно стоимости залога. Например, если заемщик вносит биткоины на сумму 10 000 долларов США, а коэффициент LTV составляет 50%, он может занять до 5 000 долларов США.

Шаг 4: Процесс выплаты кредита начинается после одобрения.

После утверждения кредита начинается процесс выплаты кредита, когда заемщик получает утвержденную сумму в желаемой валюте или стейблкоинах. Между тем, залог в биткоинах остается надежно хранящимся в кошельке платформы. Заемщик осуществляет регулярные выплаты процентов в течение всего срока кредита, обычно ежемесячно. Процентная ставка зависит от нескольких факторов, включая сумму кредита, кредитоспособность заемщика и рыночные условия.

Что произойдет с залогом в биткоинах, если заемщик пропустит платеж по кредиту?

Когда заемщик выплачивает основную сумму вместе с любыми начисленными процентами, залог в биткоинах возвращается в его кошелек. Однако, если заемщик не сможет погасить кредит вовремя, могут быть доступны варианты рефинансирования кредита. В этом случае кредитная платформа может инициировать маржинальное требование, требуя от заемщика внести дополнительные биткоины или рисковать ликвидацией своего залога для покрытия непогашенного остатка.

Каковы преимущества кредитов, обеспеченных биткоинами?

Очень важно взвесить как преимущества, так и риски, прежде чем рассматривать кредиты, обеспеченные биткоинами. Значительное преимущество заключается в сохранении биткоин-активов. Пользователям не нужно продавать свои биткоины, чтобы получить доступ к наличным. Это позволяет им сохранять право собственности на свои цифровые активы и потенциально получать выгоду от будущего роста цен, при этом удовлетворяя текущие финансовые потребности.

Кроме того, криптокредиты часто предлагают более быстрые процессы одобрения, чем традиционные кредиты, обеспечивая быстрый доступ к средствам, что может быть особенно выгодно в срочных ситуациях, когда требуется немедленная ликвидность для выполнения финансовых обязательств или возможностей.

Еще одним преимуществом является глобальная доступность и гибкость кредитов в биткоинах, которые доступны по всему миру, независимо от географического местоположения или кредитной истории. Пользователи имеют свободу выбора суммы кредита, целей и вариантов погашения, что позволяет им получить доступ к ликвидности в зависимости от их индивидуальных финансовых потребностей и обстоятельств.

Более того, биткоин-кредитование на криптовалютных платформах может принести пользователям привлекательные процентные ставки, часто превосходящие ставки по традиционным сберегательным счетам. Кроме того, заимствование под залог биткоин-активов может дать налоговые преимущества за счет обхода налогов на прирост капитала, взимаемых при продаже биткоинов, оптимизируя финансовые подходы пользователей и одновременно сокращая налоговые обязательства.

Какие риски связаны с кредитами в биткоинах?

Во-первых, присущая рынку волатильность и колебания цен на Биткоин могут быть драматичными, и это создает риск для кредитов, обеспеченных биткоинами, что потенциально может привести к ликвидации обеспечения в BTC, если его стоимость упадет ниже заранее определенного порога. Колебания цен на биткоины могут существенно повлиять на обязательства по погашению кредита, что требует от заемщиков разработки осторожных стратегий управления рисками.

Во-вторых, процентные ставки по кредитам в биткоинах подвержены рыночным колебаниям, что подвергает заемщиков увеличению затрат по займам, если процентные ставки растут в течение срока кредита. Колебания процентных ставок могут повлиять на общую доступность кредита и на финансовую стабильность заемщиков.

Развивающаяся нормативно-правовая среда вносит двусмысленность в отношении кредитов в биткоинах, создавая неопределенность в правовых вопросах, условиях доступности и обслуживания. Изменение правил может повлиять на доступность и условия кредитов в биткоинах. Заемщики должны быть в курсе этих событий и адаптировать свои стратегии для эффективного преодоления потенциальных последствий.

Криптовалюты не застрахованы традиционными учреждениями, что потенциально может привести к потере залога в случае взлома или неплатежеспособности кредитора. Кроме того, передача биткоин-активов кредитным платформам подвергает заемщиков таким рискам, как мошенничество, неплатежеспособность и нарушения безопасности. Крайне важно выбирать проверенные платформы с надежными мерами безопасности и прозрачными политиками для эффективного снижения рисков, связанных с платформами. Проведение тщательной комплексной проверки и исследований может помочь заемщикам определить надежные платформы и свести к минимуму вероятность неблагоприятных результатов.

Кредиторы могут потребовать дополнительного залога или ликвидации активов, если стоимость криптовалюты упадет ниже определенных пороговых значений. Маржинальные требования могут возникнуть внезапно и потребовать от заемщиков принятия немедленных мер для поддержания соотношения кредита к стоимости, что потенциально может привести к ликвидации активов или дополнительным требованиям к залогу.

Наконец, неспособность торговать или совершать операции с криптоактивами при наличии непогашенных долгов по кредитам может создавать проблемы во время падения цен, ограничивая доступ или эффективное использование залоговых активов и ограничивая способность заемщиков реагировать на меняющиеся рыночные условия или финансовые потребности.

Комментарии

Комментарии для сайта Cackle