Berkshire Hathaway теперь выделяет 60% своего денежного портфеля на казначейские векселя, что дает отдельным инвесторам возможность следовать аналогичной стратегии.

Уоррен Баффет вложил большую часть денежных средств Berkshire Hathaway в краткосрочные казначейские векселя США теперь, когда доходность по ним достигает 3,27%. Но хотя новости не касаются Биткойн (BTC) напрямую, они все же могут быть ключом к потенциальному снижению цены BTC в ближайшем будущем.

Berkshire Hathaway ищет убежища в казначейских векселях

Казначейские векселя, или T-Bills, представляют собой ценные бумаги, обеспеченные правительством США, со сроком погашения менее года. Инвесторы предпочитают их фондам денежного рынка и депозитным сертификатам (COD) из-за их налоговых льгот.

Чистая денежная позиция Berkshire по состоянию на 30 июня составляла 105 млрд долларов, из которых 75 млрд долларов, или 60%, приходилось на казначейские векселя, по сравнению с 58,53 млрд долларов в начале 2022 года из общих резервов наличности в 144 млрд долларов.

Этот шаг, вероятно, является ответом на резкий скачок доходности облигаций с августа 2021 года в результате ястребиной политики Федеральной резервной системы, направленной на сдерживание инфляции, которая в июле составила 8,4%.

Например, доходность трехмесячных казначейских векселей США 22 августа составила 2,8% по сравнению с почти нулевой доходностью год назад. Точно так же доходность однолетних казначейских векселей США выросла с нуля до 3,35% за тот же период.

Доходность 3-месячных и 1-летних облигаций США по сравнению с дневным графиком таймфрейма BTC/USD. Источник: TradingView

Между тем, нерентабельные активы, такие как золото и биткойн, упали примерно на 2,5% и 57% с августа 2021 года. Базовый показатель фондового рынка США S&P 500 также снизился, потеряв почти 7,5% за тот же период.

Такая разница в производительности представляет казначейские векселя как сверхбезопасную альтернативу для инвесторов по сравнению с золотом, биткойнами и акциями. Стратегия Баффета в отношении казначейских векселей предполагает то же самое, а именно ставку на дальнейшее снижение рисковых активов в краткосрочной перспективе, особенно в связи с тем, что ФРС готовится к дальнейшему повышению ставок.

«Баффет является стоимостным инвестором, поэтому он не будет выделять много средств, когда рынки акций будут настолько переоценены, как это было в течение последних пяти лет», — сказал Чарльз Эдвардс, основатель количественного крипто-фонда Capriole Investments.

Между тем, Эндрю Бэри, заместитель редактора Barron's, подчеркнул потенциал рынка, чтобы следить за стратегией Баффета, заявив:

«Индивидуальные инвесторы могут подумать о том, чтобы последовать примеру Баффета сейчас, когда их доходность достигает 3%».

Биткойн: безопасное убежище или риск?

Долговые обязательства с положительной доходностью снижают спрос на другие потенциальные активы-убежища, включая Биткойн. Другими словами, все более склонные к риску инвесторы могут выбирать активы с фиксированной доходностью, а не те, которые ее не дают.

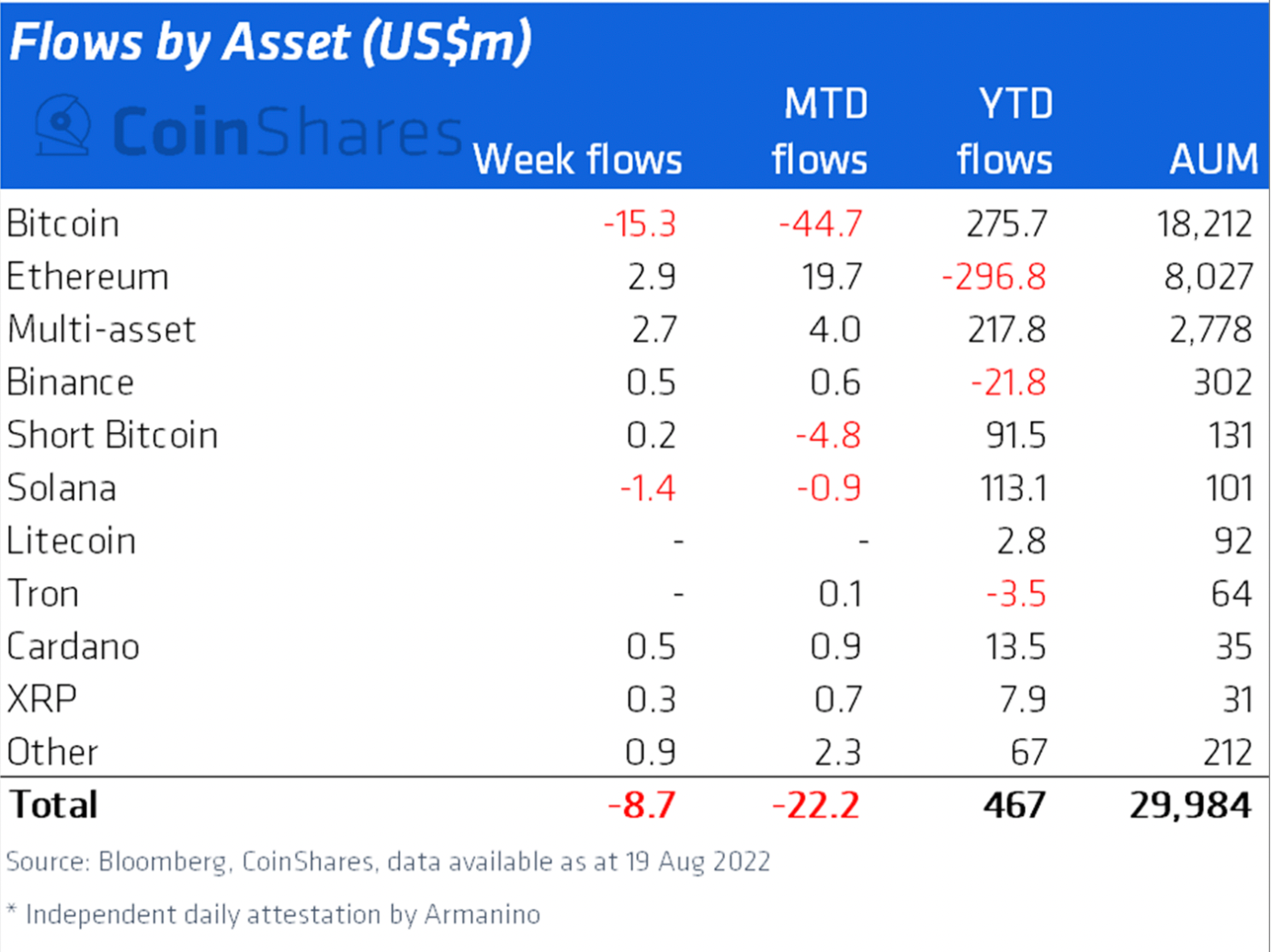

Результативность инвестиционных фондов, ориентированных на Биткойн, в августе подтверждает этот аргумент, учитывая отток капитала в течение трех недель подряд, в том числе выход на 15,3 млн долларов за неделю, закончившуюся 19 августа.

В целом, согласно еженедельному отчету CoinShares, эти фонды потеряли 44,7 миллиона долларов за месяц. В целом, в продуктах для инвестирования в цифровые активы, включая BTC, с начала месяца наблюдался отток средств на общую сумму 22,2 миллиона долларов.

Потоки по активам. Источник: CoinShares

Означает ли это, что Биткойн будет продолжать терять свой блеск на фоне положительной доходности государственных долгов США? Эдвардс не согласен.

«Распределение средств на казначейские обязательства и другие низкодоходные денежные продукты — это действительно решение, которое необходимо принимать в каждом конкретном случае в зависимости от индивидуальных целей и склонности к риску», — пояснил он.

«В краткосрочной перспективе есть моменты, когда имеет смысл застраховаться от волатильности биткойнов наличными, лучшими наличными являются доллары США. Но в долгосрочной перспективе я думаю, что все фиатные валюты стремятся к нулю по отношению к биткойнам», - добавил Эдвардс.

Эдвардс также отмечает, что долгосрочная стратегия Баффета остается в значительной степени рискованной. Примечательно, что в мае Berkshire направила 34% своих денежных средств на покупку акций, и что более 70% ее портфеля по-прежнему составляют активы, подверженные риску.

«Глядя на 75-процентное распределение риска Баффета и зная, что Биткойн был самым эффективным активом из всех классов активов за последнее десятилетие, имея самую высокую доходность с поправкой на риск, я знаю, куда бы я вложил свои деньги», — добавил он.

Однако портфель Баффета, вероятно, продолжит избегать прямых инвестиций в BTC, поскольку «оракул из Омахи» остается яростным критиком криптовалют. В феврале 2020 года он сказал, что она «ничего не создает».

«У меня нет криптовалюты. Я никогда не буду… Ты ничего не можешь с ним сделать, кроме как продать его кому-то другому», - заявил он.

Однако ранее в этом году Berkshire Hathaway Баффета увеличил долю в необанке, дружественном к биткойнам, при этом сократив свою долю в Visa и Mastercard.

"

"