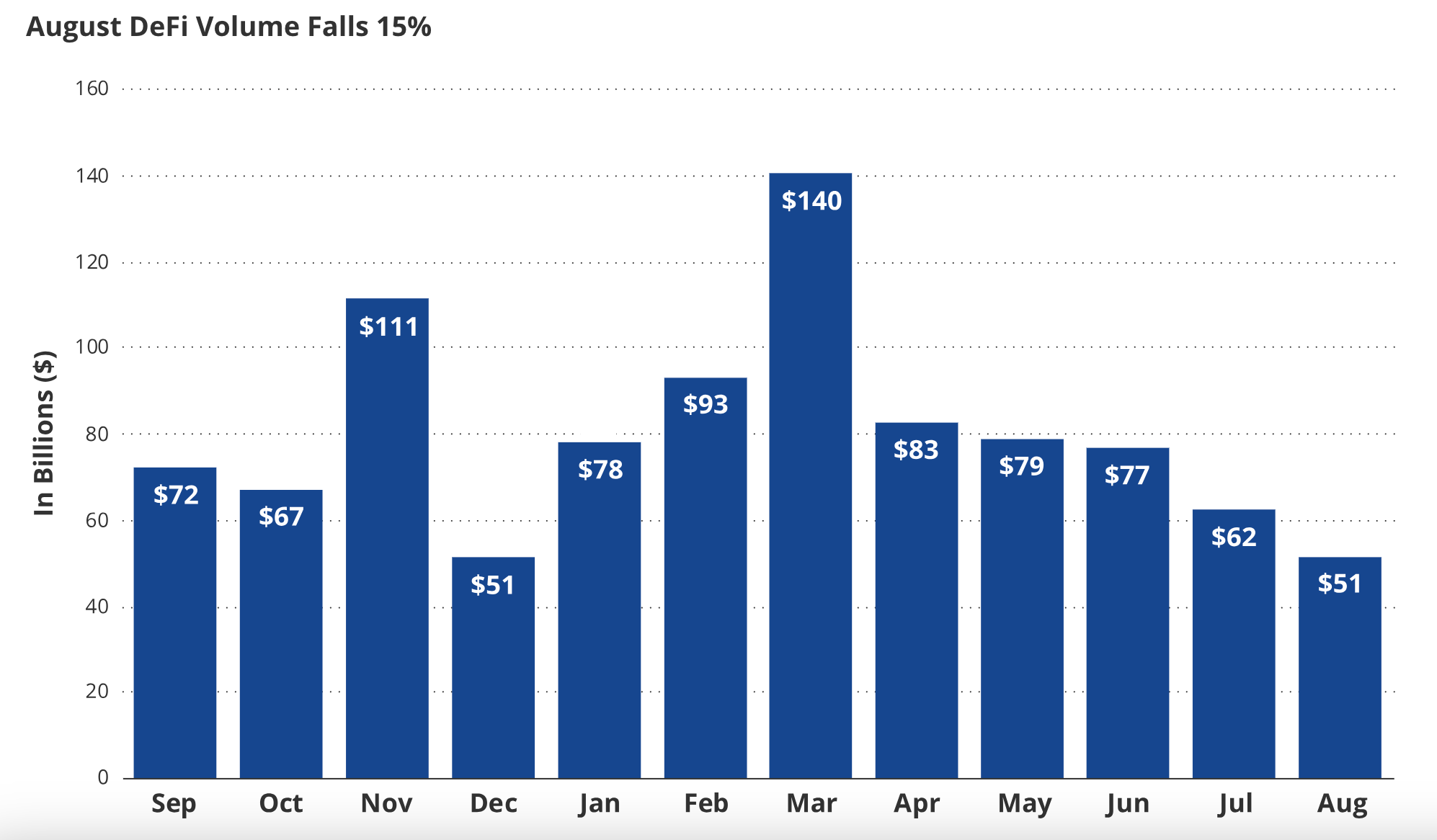

Экосистема децентрализованных финансов (DeFi) в августе потерпела еще больше неудач – экономическая активность в DeFi значительно сократилась. Согласно анализу инвестиционной компании VanEck, объем обмена в августе снизился до $52,8 млрд, что на 15,5% ниже, чем в июле.

Результаты основаны на индексе лидеров децентрализованного финансирования MarketVector (MVDFLE) от VanEck, который отслеживает производительность крупнейших и наиболее ликвидных токенов протоколов DeFi, включая Unisawp (UNI), Lido DAO (LDO), Maker (MKR), Aave (AAVE), THORChain (RUNE) и Curve DAO (CRV).

В августе индекс DeFi отставал от биткоина (BTC) и эфира (ETH), упав за месяц на 21%, отмечается в отчете. Результаты были усугублены отрицательными показателями токенов UNI на 33,5%, поскольку инвесторы распродали токены, чтобы получить прибыль от июля.

Еще один ключевой показатель экосистемы, общая заблокированная стоимость (TVL), снизилась на 8% в августе, с $40,8 млрд до $37,5 млрд, что немного превзошло 10% спад Ethereum за месяц.

Объем децентрализованного обмена в августе. Источник: VanEck/DefiLlama.

Несмотря на то, что токены DeFi показали низкую производительность в августе, в течение месяца в экосистеме наблюдались положительные изменения, утверждается в анализе. Эти события включают в себя отклонение коллективного иска Uniswap Labs и рост стейблкоинов Maker и Curve.

Оправившись от серьезной атаки в конце июля, стейблкоин crvUSD компании Curve Finance продемонстрировал значительный рост в августе, достигнув нового рекордного максимума в 114 миллионов долларов США. CrvUSD привязан к доллару США и опирается на модель обеспеченной долговой позиции (CDP). Это означает, что пользователи вносят залог, например ETH, чтобы занять crvUSD.

«Рост crvUSD позволил ему стать значительным источником дохода для платформы: комиссии crvUSD превышают комиссии, собранные со всех пулов ликвидности вне основной сети за 3 из 4 последних недель», — говорится в отчете.

Однако токен управления Curve Finance (CRV) не продемонстрировал многообещающих признаков восстановления после взлома: его цена упала на 24% в августе до 0,45 доллара.

Анализ VanEck отмечает не лучшую производительность токена CRV:

«Из-за падения цен инвесторы, купившие внебиржевой CRV у Михаила Егорова в прошлом месяце, сейчас находятся на уровне лишь 12,5% над уровнем своих инвестиций, и до продажи осталось 5 месяцев. Если crvUSD сможет продолжать расти до такой степени, что компенсирует падение биржевых доходов, вызванное уменьшением объема DeFi, цена CRV может увидеть некоторое снижение. Тем не менее, до тех пор снижение объема DeFi остается серьезным препятствием для роста CRV».

Основатель Curve Finance Михаил Егоров имел кредиты на сумму около 100 миллионов долларов, подкрепленные 47% оборотного предложения собственного токена протокола, CRV. Поскольку после взлома цена CRV упала почти на 30%, возможная ликвидация залогового кредита Егорова вызвали опасения по поводу эффекта домино во всей экосистеме DeFi. Чтобы уменьшить свою долговую позицию, Егоров во время кризиса продал 39,25 миллиона токенов CRV нескольким известным инвесторам DeFi.

Кроме того, VanEck отметил, что текущие уровни мировых процентных ставок, в частности в США, продолжают оказывать давление на стейблкоины. Совокупная рыночная капитализация стейблкоинов в августе упала на 2% до $119,5 млрд.

«Это в основном результат повышенных процентных ставок в традиционных финансах, которые побудили инвесторов отказаться от своих стейблкоинов и перейти в фонды денежного рынка, где они могут получить около 5% безрисковой доходности», — пишет фирма.

"

"