Binance Coin (BNB) вырос на 30% за две недели, но четвертая по величине криптовалюта по рыночной капитализации, похоже, изо всех сил пытается сломать сопротивление 450 долларов.

Учитывая сходство ситуации по сравнению с предыдущими случаями, у инвесторов есть основания сомневаться в недавних показателях, особенно с учетом того, что 18 августа Solana (SOL), конкурирующая платформа смарт-контрактов, достигла рекордного максимума. Этот шаг был частично связан с недавним краудфандом стоимостью 70 миллионов долларов США для поддержки его децентрализованной биржи (DEX), Mango Markets и запуском проекта NFT.

BNB отреагировал негативно после того, как биржа внезапно остановила торговлю фондовыми токенами 16 июля, и у инвесторов повысились опасения, что регуляторные барьеры серьезно повлияют на рост биржи. В конце июля закрытие торговли производными инструментами для европейских и гонконгских клиентов Binance усугубило проблемы BNB. 18 августа De Nederlandsche Bank, Центральный банк Нидерландов, выпустил предупреждение Binance после заключения о том, что биржа предлагает криптоуслуги местным жителям. Власти утверждают, что компания не действует в соответствии с Законом страны о борьбе с отмыванием денег и терроризмом.

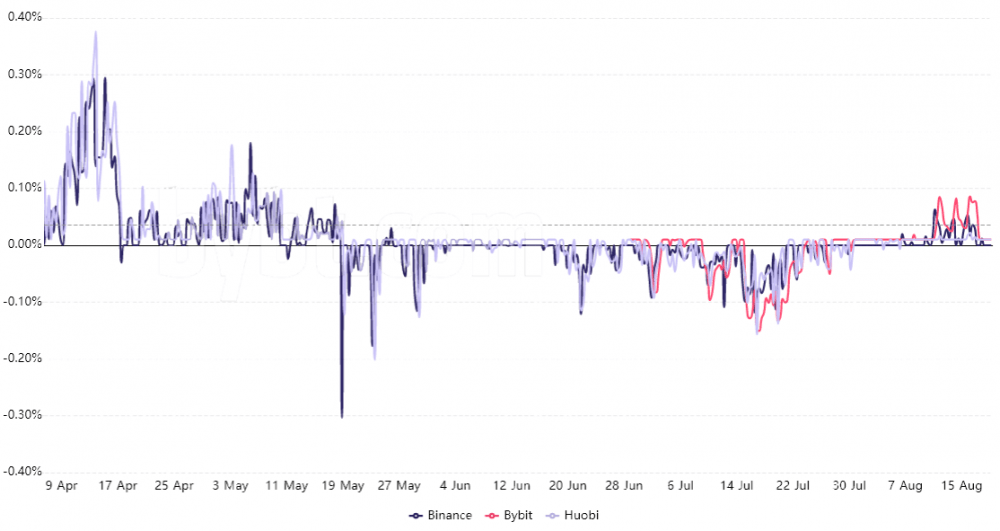

Премии за бессрочные контракты BNB исчезли

Производные данные дают хорошее представление о том, как киты и профессиональные трейдеры позиционируются в Binance Coin (BNB). Несмотря на то, что будущие лонги (покупатели) и шорты (продавцы) всегда совпадают, их кредитное плечо может варьироваться. Таким образом, оценивая ставку финансирования бессрочных контрактов, можно определить, насколько бычьими или медвежьими являются эти инвесторы. Производные биржи будут взимать плату со стороны, требующей большего кредитного плеча, которое выплачивается противоположной стороне. Обычно он рассчитывается каждые 8 часов, но некоторые биржи, такие как FTX, имеют почасовые курсы.

На нейтральных рынках ставка финансирования, как правило, колеблется от 0% до 0,03% с положительной стороны. Это число эквивалентно 0,6% в неделю и указывает на то, что это лонги платят его.

В период с 11 по 17 августа была слегка бычья ставка финансирования на 0,10%, но за последние несколько дней она рассеялась. Несмотря на то, что текущие показатели полностью отличаются от медвежьего отрицательного показателя 0,15%, наблюдаемого в конце июля, они не подтверждают доверия трейдеров кредитным плечом.

Профессиональные трейдеры не стали бычьими

Чтобы подтвердить, отражают ли эти данные какой-либо конкретный вопрос в отношении бессрочных контрактов, давайте посмотрим на ежеквартальную премию по фьючерсным контрактам. Розничные трейдеры обычно избегают ежеквартальных контрактов из-за хлопот по расчету фьючерсной премии, приближающейся к истечением срока действия. Эти инструменты с фиксированной датой не имеют корректировки ставки финансирования, в отличие от бессрочных контрактов. Таким образом, возможные дисбалансы спроса отражаются разницей в ценах по сравнению с обычными спотовыми рынками.

Здоровые рынки должны показывать премию от 0,2% до 1% в квартальных контрактах, в то время как отрицательным показателем является медвежья ситуация, известная как отсталость.

Данные подтверждают медвежью середину июля, ранее наблюдавшуюся на ставке финансирования, так как в сентябрьских фьючерсных контрактах была указана скидка 5%. Однако квартальный контракт был нейтральным в течение последних нескольких недель, что указывает на нейтральные и медвежьи настроения со стороны профессиональных трейдеров. Производные показатели показывают нулевые признаки бычьего со стороны инвесторов. Также ясно, что розничные торговцы и киты в настоящее время мало уверены, что уровень 450 долларов будет сломан в краткосрочной перспективе.

"

"