Арбитражная торговля спотовыми Биткоин-ETF и падение спроса на средства хеджирования инфляции могут ограничить рост цены Биткоина.

С 5 июля чистый приток средств в спотовые биржевые фонды (ETF) Биткоина в США составил 1,91 миллиарда долларов. Несмотря на это, его цена изо всех сил пыталась удержаться выше 65 000 долларов.

Между тем, 16 июля индекс S&P 500 достиг исторического максимума, а золото, которое считается крупнейшим резервным активом, 17 июля торговалось на историческом максимуме.

Это указывает на то, что факторы, которые сдерживают динамику Биткоина, не связаны с традиционными финансовыми рынками. Но что именно является причиной такой низкой производительности?

Не каждый спотовый покупатель Биткоин-ETF делает ставку на повышение цены BTC

Начнем с того, что покупатели спотовых ETF могли отказаться от спотовых позиций, возможно, по налоговым соображениям или чтобы использовать эти токены в качестве обеспечения для традиционных финансовых сделок. Кроме того, основными держателями этих ETF являются хедж-фонды, которые известны своими арбитражными сделками, и они хотят получать прибыль от неэффективности рынка, не делая ставку на изменение цен.

Например, сделка Cash&Carry предполагает продажу фьючерсов на биткоин с одновременной покупкой эквивалентной позиции в ETF на спотовой основе.

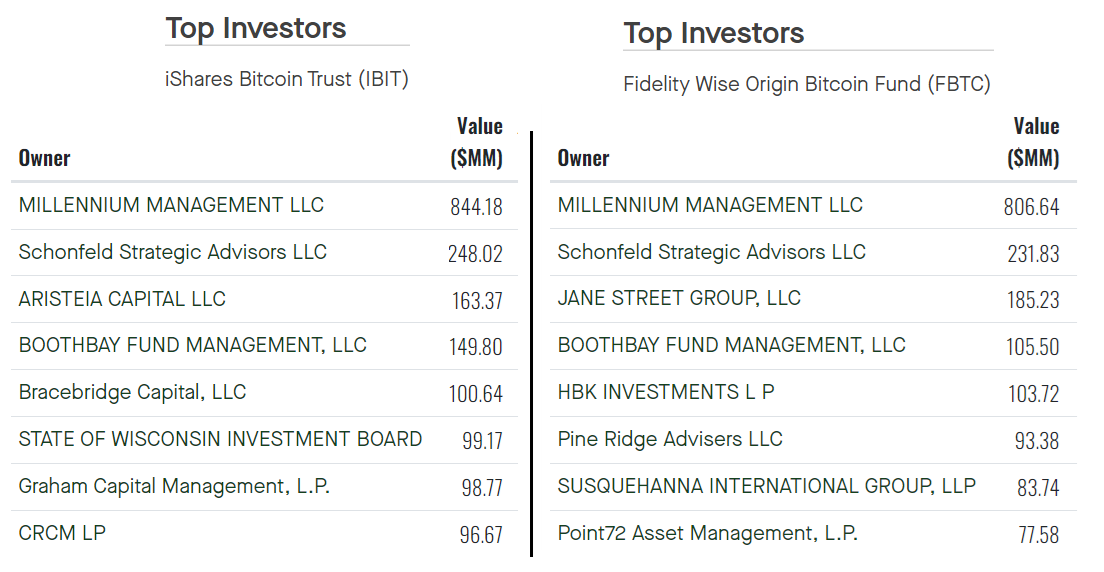

Рисунок 1. Крупнейшие держатели IBIT и FBTC, по данным SEC. Источник: Intel.

К хедж-фондам, известным арбитражными сделками, относятся Millennium Management, Schonfeld Strategic Advisors, Jane Street, HBK Investments, Susquehanna International и Bracebridge Capital. При этом нет уверенности в том, что такие институциональные инвесторы участвуют в простых сделках, как полностью хеджированные “cash and carry positions”. Ключевым моментом является то, что эти фонды не являются типичными долгосрочными держателями и не верят в ценность Биткоина.

Согласно данным CoinGlass, открытый интерес к фьючерсам на биткоин на Чикагской торговой бирже (CME), который измеряет общее количество активных контрактов, в настоящее время составляет 10,2 миллиарда долларов, что на 23% больше, чем на предыдущей неделе. На каждого покупателя фьючерсного контракта приходится эквивалентный продавец коротких позиций. Это говорит о том, что многие хедж-фонды стремятся получить прибыль от премии по фьючерсным контрактам на BTC, которая в настоящее время составляет 11% в годовом исчислении.

В конечном итоге этим фондам, участвующим в арбитражных сделках, придется закрывать свои короткие позиции на фьючерсном рынке, но влияние на рынок нейтрализуется продажей спотовой позиции BTC. Однако это не исключает возможности того, что другие опытные институциональные инвесторы делают ставки против цены Биткоина. Увеличение интереса к открытым фьючерсам на Биткоин на бирже CME частично объясняет ограниченное влияние чистого притока спотовых ETF.

Инфляция в США снижается, но это может не повлиять на цену Биткоина

С более широкой точки зрения, главная привлекательность Биткоина заключается в его суверенитете и предсказуемости, благодаря жесткой денежно-кредитной политике и независимой сети узлов, которые проверяют общую бухгалтерскую книгу. Это повествование становится более убедительным, когда центральные банки терпят крах либо из-за падения покупательной способности их фиатных валют, либо из-за отсутствия доверия к способности правительства погасить свой долг.

Однако в настоящее время инфляция в США снижается, а позиции казначейства США укрепляются, что свидетельствует о доверии инвесторов к стратегии Федеральной резервной системы США.

Рисунок 2. Доходность 5-летних государственных облигаций США. Источник: TradingView.

17 июля доходность 5-летних облигаций Казначейства США упала с 4,43% до 4,07%, что указывает на более высокий спрос со стороны покупателей. Инвесторы соглашаются на более низкую доходность этих активов с фиксированным доходом, поскольку они считаются чрезвычайно надежными или в ожидании снижения инфляции в будущем.

Эта тенденция является неблагоприятной для альтернативных средств сбережения, таких как биткоин, и в то же время способствует снижению процентных ставок, которые стимулируют экономику и потенциально стимулируют фондовый рынок.

По мере того, как растет доверие рынка к экономике США, мнение о Биткоине как о независимом средстве обмена с математически определенным предложением ослабевает. В краткосрочной перспективе позитивные макроэкономические данные, которые не показывают никаких признаков стресса, негативно влияют на цену Биткоина. Это нивелирует бычьи настроения, связанные с притоком спотовых средств в ETF.

"

"