После краха криптовалюты Terraform Labs Terra (LUNA) и ее стабильной монеты Terra (UST) популярность понятия «алгоритмическая стабилизация» упала до минимума как в криптовалютном мире, так и среди основных наблюдателей.

Однако эта эмоциональная реакция сильно расходится с реальностью. На самом деле, алгоритмическая стабилизация цифровых активов является очень ценным и важным классом механизмов, надлежащее развертывание которых будет иметь решающее значение, если криптосфера хочет достичь своей долгосрочной цели по улучшению основной финансовой системы.

Блокчейны и другие подобные структуры данных для безопасных децентрализованных вычислительных сетей связаны не только с деньгами. Однако из-за исторических корней технологии блокчейна в биткойнах тема цифровых денег на основе блокчейна глубоко вплетена в экосистему. Индустрия блокчейнов изначально стремилась создать криптовалюты, которые могут служить средством платежа и хранилищем ценностей, независимо от «фиатных валют», создаваемых, защищаемых и управляемых национальными правительствами.

Однако до сих пор криптомир так и не преуспел в выполнении своего первоначального стремления производить токены, которые превосходят фиатную валюту для оплаты или хранения ценности, а некоторые такие затеи с треском провалились.

Тем не менее, это стремление в высшей степени осуществимо, но для его достижения гибким способом требуется творческое использование алгоритмической стабилизации, механизма, который был дискредитирован LUNA и другими проектами в стиле Понци, в результате чего сама идея алгоритмического стейблкоина незаслуженно приобрела плохую репутацию.

Почти все крипто-токены, существующие сегодня, не могут считаться массовыми инструментами для оплаты или хранения стоимости по нескольким причинам — они слишком медленные и дорогостоящие для транзакций, а их обменные значения слишком изменчивы.

Проблема «медленных и дорогостоящих» транзакций постепенно решается за счет усовершенствования базовой технологии.

Проблема волатильности вызвана не непосредственно технологическими недостатками, а динамикой рынка. Криптовалютные рынки не так уж велики по сравнению с размерами глобальных финансовых систем, и на них активно торгуют спекулянты, что приводит к резким колебаниям обменных курсов вверх и вниз.

Лучшие решения, которые криптомир нашел для этой проблемы волатильности, — это «стейблкоины», то есть криптовалюты, стоимость которых привязана к фиатным валютам, таким как доллар США или евро. Но можно найти принципиально лучшие решения, которые избегают любой зависимости от фиата и приносят другие преимущества за счет использования алгоритмической стабилизации разумным (и некоррумпированным) способом.

Проблемы стейблкоинов

Стейблкоины, такие как Tether (USDT), BinanceUSD (BUSD) и USD Coin (USDC), имеют стоимость, близкую к стоимости доллара США, что означает, что их можно использовать в качестве средства сбережения почти так же надежно, как обычный банковский счет. Для людей, уже ведущих бизнес в криптомире, полезно иметь в своем криптокошельке активы, хранящиеся в стабильной форме, чтобы можно было легко перемещать стоимость между стабильной формой и различными другими криптопродуктами.

Крупнейшие и самые популярные стейблкоины «полностью обеспечены», что означает, например, что каждая эквивалентная доллару единица USDC соответствует одному доллару США, хранящемуся в казначействе организации, поддерживающей USDC. Таким образом, если все, у кого есть единица USDC, одновременно попросят обменять ее на доллары США, организация сможет быстро выполнить все запросы.

Некоторые стейблкоины частично обеспечены, а это означает, что если, скажем, было выпущено стейблкоинов на 100 миллионов долларов, в соответствующем казначействе может быть только 70 миллионов долларов, поддерживающих их. В этом случае, если бы 70% держателей стейблкоинов погасили свои токены, все было бы в порядке. Но если бы 80% погасили свои токены, это стало бы проблемой. Для FRAX и других подобных стейблкоинов методы алгоритмической стабилизации используются для «поддержания привязки». То есть для того, чтобы обменная стоимость стабильной монеты оставалась очень близкой к стоимости привязки к доллару США.

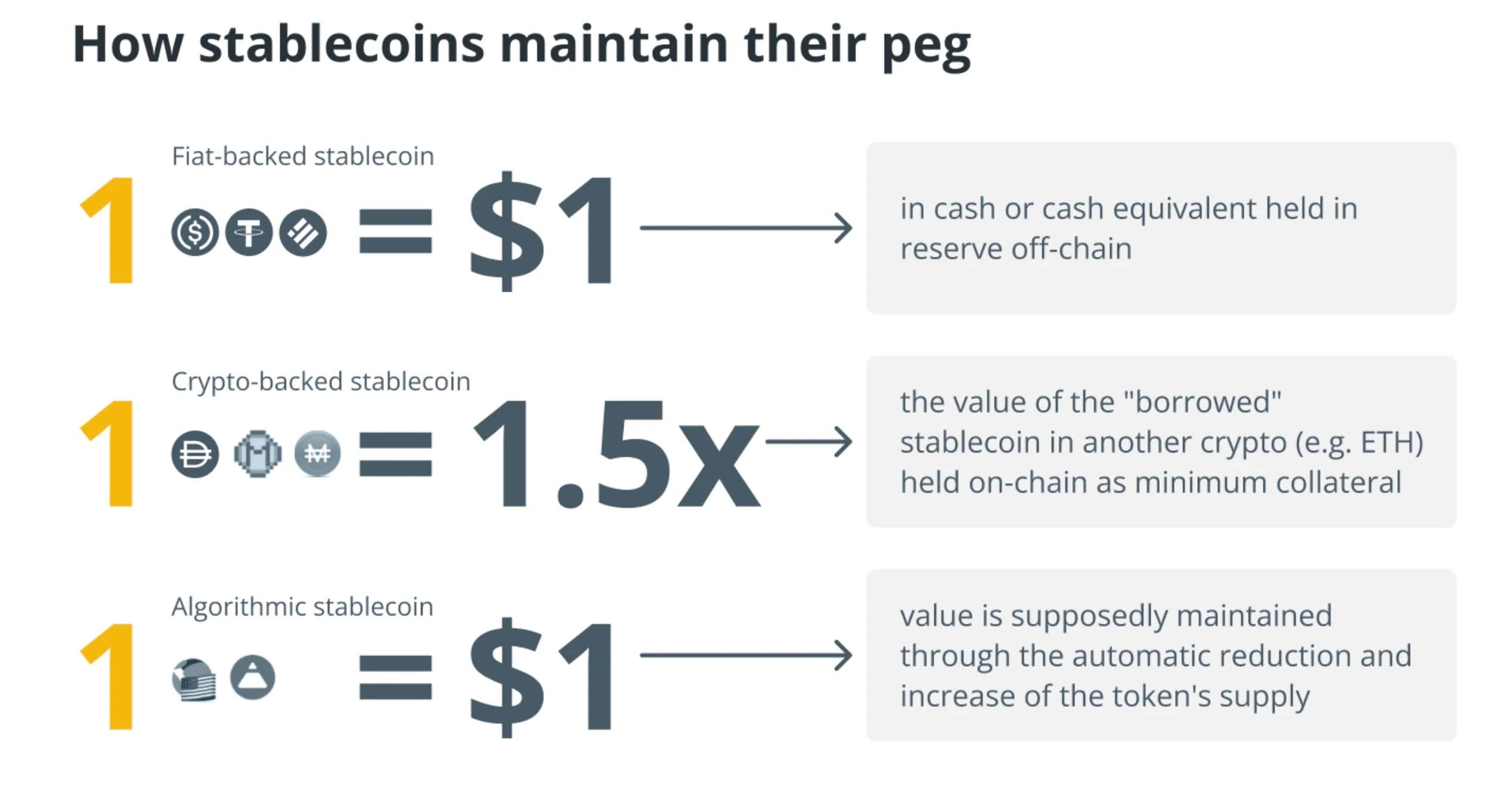

Как стейблкоины поддерживают привязку.

UST Terra был примером стабильной монеты, резерв которой состоял в основном из токенов, созданных людьми, стоящими за LUNA, в качестве токенов управления для их платформы, а не из долларов США или даже криптовалют, таких как BTC или Ether, существующих независимо от LUNA. Когда LUNA начала дестабилизироваться, воспринимаемая ценность их токена управления снизилась, что означало уменьшение денежной стоимости их резервов, что вызвало дальнейшую дестабилизацию и т.д.

Хотя LUNA действительно использовала алгоритмическую стабилизацию, основная проблема с ее настройкой заключалась не в этом, а в наличии порочного круга в ее токеномике, – использования собственного токена управления в качестве резерва поддержки. Как и большинством других гибких финансовых механизмов, алгоритмической стабилизацией можно манипулировать.

Каждое крупное правительство теперь, похоже, намеревается разработать законодательную базу для более строгого регулирования выпуска стейблкоинов и свойств любого крипто-токена, который стремится соответствовать стоимости фиатной валюты.

Ответ на все эти вопросы относительно прост: использовать гибкость инфраструктуры смарт-контрактов на основе блокчейна для создания новых финансовых инструментов, обеспечивающих полезные формы стабильности без привязки к фиату.

Либерализация алгоритмической стабилизации

«Стабильность» по своей сути не означает корреляции со стоимостью фиатной валюты. То, что токен должен быть стабильным, должно означать, что из года в год необходимо примерно одинаковое количество токенов для покупки одинакового количества товаров — морковки, цыплят, строительных материалов, редкоземельных элементов, бухгалтерских услуг и т.д.

Это приводит к тому, что делают мои коллеги в проекте Cogito с их новыми токенами, которые они называют «трассеркоинами», которые на самом деле являются стейблкоинами, но другого типа, привязанными приблизительно к значениям, отличным от фиатных валют. Так, Cogito G-coin привязан к синтетическому индексу, который измеряет прогресс в улучшении окружающей среды (например, глобальной температуры).

Tracercoins можно запрограммировать для отслеживания транзакций любым способом, требуемым по закону в юрисдикциях, где они используются. Но они не пытаются эмулировать валюту какой-либо конкретной страны, поэтому они вряд ли будут регулироваться так же строго, как стейблкоины, привязанные к фиату.

Поскольку привязки для этих токенов являются синтетическими, будет менее травматично для рынка, если токены время от времени будут немного отходить от своих паритетов.

Таким образом, у нас есть средства сбережения, которые потенциально лучше, чем доллар США и другие традиционные финансовые активы, с точки зрения сохранения фундаментальной стоимости по мере развития мира… и которые гораздо менее волатильны, чем BTC и другие стандартные криптоактивы из-за стабилизации, встроенной в их токеномику.

В сочетании с современной оптимизацией эффективности блокчейна у нас также есть жизнеспособный платежный механизм, который не привязан к валюте какой-либо одной страны.

Криптовалюта имеет потенциал для реализации своих амбициозных давних устремлений, включая создание финансовых токенов, служащих лучшим хранилищем ценности и платежными механизмами, чем фиатные валюты.

Чтобы реализовать этот потенциал, сообществу необходимо отбросить страхи, вызванные различными мошенничествами, жульничеством и плохо спроектированными системами, которые преследуют криптомир, и агрессивно использовать лучшие доступные инструменты, такие как алгоритмическая стабилизация на основе частичного резервирования, в творческих проектах, направленных на общее благо.

Об авторе

Бен Герцель — генеральный директор и основатель SingularityNET. Ранее он работал директором по исследованиям в Научно-исследовательском институте машинного интеллекта, главным научным сотрудником и председателем компании Novamente LLC, занимающейся разработкой программного обеспечения для искусственного интеллекта, а также председателем OpenCog Foundation. Он окончил Университет Темпл со степенью доктора математических наук.

"

"