Инвестор-миллиардер Уоррен Баффет, известный как “Оракул из Омахи”, как известно, выразил свою неприязнь к Биткоину, назвав его в 2018 году "крысиным ядом в квадрате". Баффет подчеркнул, что Биткоину не хватает внутренней ценности, сравнив его привлекательность с игрой в рулетку.

Вице-председатель Berkshire Hathaway Чарли Мангер недавно выступил за то, чтобы США последовали примеру Китая и запретили биткоин, охарактеризовав его как контракт на азартные игры, сильно искаженный в пользу палаты представителей.

Поскольку Berkshire Hathaway в прошлом году получила самую высокую годовую прибыль за всю историю, в настоящее время она владеет криптовалютными активами. Означает ли это большие изменения в восприятии цифровых активов институциональными инвесторами? Как отметил защитник криптовалют Энтони Скарамуччи (Anthony Scaramucci):

Я знаю, что Чарли Мангер ненавидел криптовалюту. Уоррен Баффет так и не купил Microsoft, хотя каждый месяц играл в бридж с Биллом Гейтсом. А теперь он владеет Apple. Не будет ли иронии, если он в конечном итоге купит # bitcoin в качестве хеджирования своих наличных? Никогда не говори "никогда".

— Энтони Скарамуччи (@Scaramucci) 24 февраля 2024 г.

Ценностное инвестирование

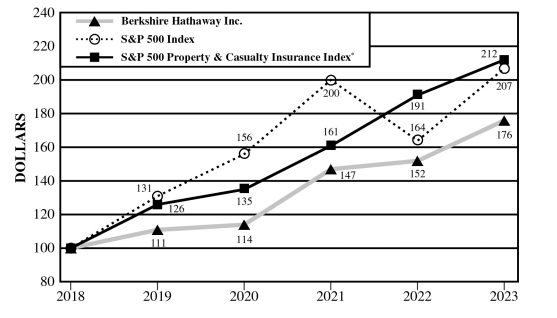

Berkshire Hathaway, возглавляемая Уорреном Баффетом, выделяется как одна из крупнейших акций S & P 500 по рыночной стоимости, что приближает ее к технологическим титанам с точки зрения рыночной капитализации.

Несмотря на впечатляющий рост акций Berkshire, ее разнообразный бизнес-портфель и высокие показатели страхования вызвали положительные настроения аналитиков.

|

Сектор

|

2023 год (в миллионах)

|

2022

|

|

Страхование-андеррайтинг

|

$5,428

|

$(30)

|

|

Страхование-инвестиционный доход

|

$9,567

|

$6,484

|

|

Железная дорога

|

$5,087

|

$5,946

|

|

Коммунальные услуги и энергетика

|

$2,331

|

$3,904

|

|

Другие предприятия и разное

|

$14,937

|

$14,549

|

|

Операционная прибыль

|

$37,350

|

$30,853

|

Однако значительный размер Berkshire создает проблемы при проведении крупных приобретений, как признал Баффет в своем письме акционерам. Рекордный запас наличности конгломерата отражает его борьбу за поиск привлекательных сделок по выгодной стоимости. Баффет умерил ожидания, указав, что Berkshire может не показать "сногсшибательных показателей" в ближайшей перспективе.

Лучший год Berkshire

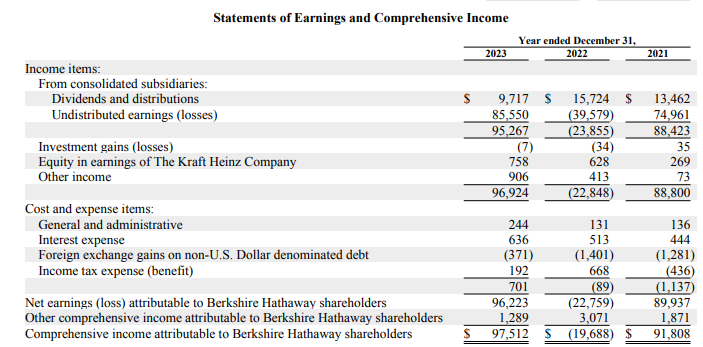

Berkshire Hathaway зафиксировала свою самую высокую годовую прибыль в прошлом году. Компания сообщила о чистой прибыли в размере 97,1 миллиарда долларов в прошлом году, что резко отличается от убытка в размере 22 миллиардов долларов в 2022 году из-за сокращения инвестиций.

На прошлой неделе акции Berkshire Hathaway Inc. упали после того, как приблизились к рекордному максимуму, приблизив свою рыночную стоимость к 1 трлн долларов. Несмотря на кратковременное превышение рыночной капитализации в 925 миллиардов долларов, акции закрылись снижением на 1,9% после кратковременного роста на 3,1% ранее в тот же день, что стало крупнейшим однодневным скачком с августа.

Ранее Berkshire сообщила о более высокой операционной прибыли в размере 8,48 миллиарда долларов за четвертый квартал по сравнению с 6,63 миллиарда долларов годом ранее. Этот рост был объяснен улучшением доходов от страхования и инвестиций, поддержанных более высокими процентными ставками и более мягкими погодными условиями.

Несмотря на впечатляющие показатели, оценка Berkshire отличается от технологических гигантов, доминирующих на сегодняшнем рынке, чьи акции торгуются в двух классах, включая акции класса А по высокой цене.

Недавно Berkshire сообщила о чистой прибыли в размере $ 12,7 млрд за первый квартал, что на 64% меньше, чем $ 35,5 млрд годом ранее. Несмотря на это, за последний год компания заработала на своем портфеле почти 7 миллиардов долларов. Акции Berkshire выросли на 11% в 2024 году, превысив общую доходность S & P 500 в 8%.

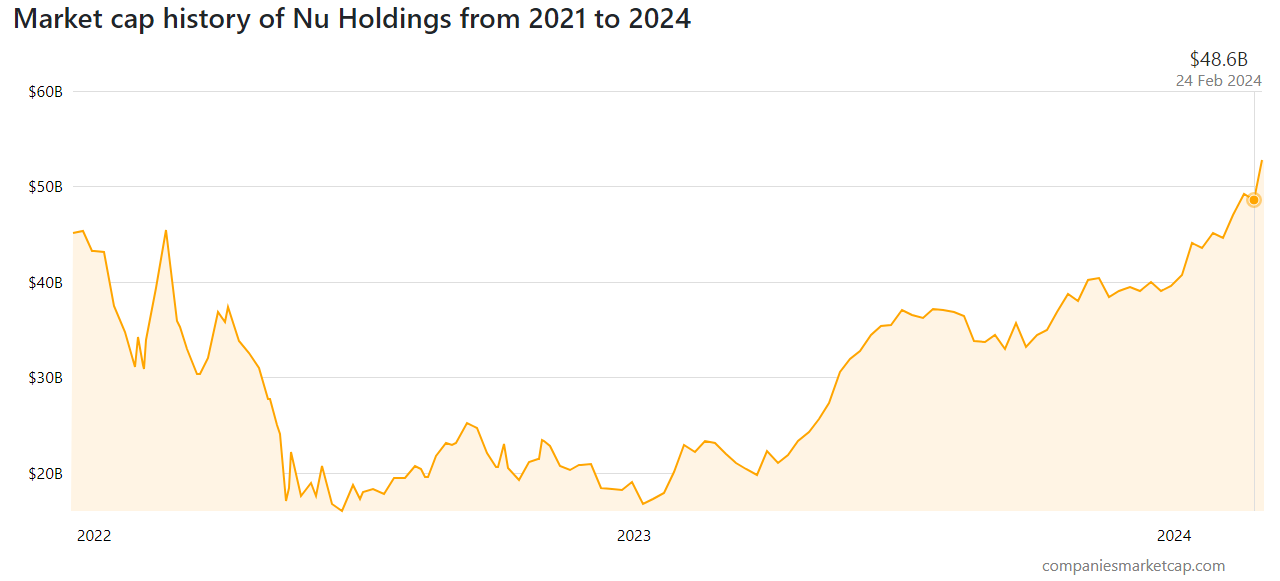

Nubank

Бразильская Nu Holdings представила инновационные продукты, такие как Nucripto, позволяющие пользователям торговать криптовалютами, такими как Bitcoin и Ethereum. В июне 2021 года Berkshire Hathaway Баффета инвестировала 500 миллионов долларов в Nubank, позже добавив еще 250 миллионов долларов в ходе IPO, доведя общий объем инвестиций до 1 миллиарда долларов в 2021 году.

В 2023 году Nu Holdings выросла в цене более чем на 100%, опередив другие холдинги Баффета, такие как Amazon, Apple, Coca-Cola, Bank of America, и сделав это самой прибыльной инвестицией в портфеле Berkshire Hathaway в прошлом году. Несмотря на традиционное отвращение Баффета к криптовалютам, его продолжающееся владение Nu Holdings предполагает оптимистичный взгляд на будущее акций.

Nubank предлагает цифровые финансовые услуги, включая доступ к биткоин-ETF через свое инвестиционное подразделение NuInvest. Он стремится извлечь выгоду из этого рынка, предлагая инновационные финансовые услуги и устраняя недовольство клиентов высокими комиссиями и плохим опытом.

Хотя криптовалюты не соответствуют инвестиционным принципам Баффета, их существенный прирост, такой как 150%-ный скачок курса Биткоина в 2023 году, может повлиять на будущие инвестиционные решения Berkshire. Инвестиции Berkshire в Nubank предполагают стратегический шаг в сектор цифровых финансов, несмотря на личные опасения по поводу криптовалют.

Обналичивание

Денежные резервы Berkshire достигли рекордных 189 миллиардов долларов в первом квартале 2024 года, поскольку конгломерат продолжил распродавать акции, включая значительную часть своих активов Apple.

Компания сообщила, что продала акций на сумму почти 20 миллиардов долларов за первые три месяца года, купив всего на 2,7 миллиарда долларов, снизив стоимость своего портфеля акций с 354 миллиардов долларов на конец 2023 года до 336 миллиардов долларов.

Эффект Биткоин ETF

После успешного запуска спотовых биткоин-ETF в начале этого года инвестиционные фирмы внимательно присматриваются к цифровым активам и криптобизнесу. Генеральный директор BlackRock Ларри Финк, некогда скептик, теперь выражает твердую веру в Биткоин как класс активов, сравнивая его роль с ролью золота в защите богатства.

Аналогичным образом, Fidelity, известная своими усилиями по развитию криптоэкосистемы, охватывающей трейдинг, ETF и депозитарные услуги, продвигает ресурсы, помогающие частным лицам "торговать криптовалютой с ясностью", сигнализируя о растущем признании и интересе к криптовалюте среди традиционных финансовых институтов.

Следующий крупный набег Уолл-стрит на цифровые активы, скорее всего, произойдет в мае. Именно тогда SEC столкнется с крайним сроком для утверждения или отклонения первых ETF для хранения Ether, второй по величине криптовалюты с рыночной стоимостью 393 миллиарда долларов.

Такие компании, как Fidelity, BlackRock и Invesco, подали заявки на запуск Ether ETF. В февральском отчете Bernstein Research говорится, что почти наверняка продукты получат одобрение в следующем году.

"

"