После многих лет противодействия со стороны регулирующих органов и бесчисленных исправлений в регистрационных заявках, Ethereum ETF, наконец, выходят на рынок.

Впервые токены публично торгуемых ETF-фондов Ethereum (ETH) будут котироваться наряду с продуктами Apple Inc (AAPL) и SPDR S&P 500 ETF Trust (SPY), на некоторых из самых популярных брокерских платформ Соединенных Штатов.

Ожидаемые листинги являются определяющим моментом для криптовалютных рынков и возможностью для миллионов институциональных и розничных инвесторов в США. Вот что вам нужно знать, чтобы извлечь из этого максимальную пользу.

Когда будут доступны биржевые индексные фонды спотового Ethereum?

Chicago Board Options Exchange (CBOE) подтвердила 23 июля в качестве даты запуска пяти ETF, назначенных для торговли на ее платформе: 21Shares Core Ethereum ETF, Fidelity Ethereum Fund, Invesco Galaxy Ethereum ETF, VanEck Ethereum ETF и Franklin Ethereum ETF.

Четыре других спотовых ETH ETF будут торговаться либо на Nasdaq, либо на New York Stock Exchange (NYSE) Arca. Несмотря на то, что официальных заявлений от этих бирж пока нет, ожидается, что они также начнут торговаться 23 июля.

Где можно купить токены Ethereum ETF?

Краткий ответ: практически на любой крупной брокерской платформе. Каждый спотовый ETH ETF, зарегистрированный в последнюю неделю июля, уже получил разрешение регулирующих органов на торговлю по крайней мере на одной крупной бирже США - в частности, на Nasdaq, Нью-Йоркской фондовой бирже (NYSE) Arca или Cboe BZX.

Обычные инвесторы не торгуют напрямую на этих биржах. Вместо этого они полагаются на брокерские платформы с известными именами, такие как Fidelity, E*TRADE, Robinhood, Charles Schwab и TD Ameritrade, в качестве посредников.

Как только токены ETF будут размещены на публичных биржах, пользователю следует ожидать, что все известные брокерские конторы и другие компании смогут содействовать проведению торгов.

Какие есть варианты и как узнать, какой из них лучше?

В настоящее время была запущена торговля девятью биржевыми фондами Ether ETF. С точки зрения базовой механики, фонды практически идентичны. Каждый ETF спонсируется авторитетным управляющим фондом, владеет ETH у квалифицированного кастодиана и полагается на основную группу профессиональных маркет-мейкеров для создания и выкупа токенов. Все они также пользуются одинаковыми стандартными средствами защиты инвесторов, включая страхование от сбоев брокерской деятельности и рисков кибербезопасности.

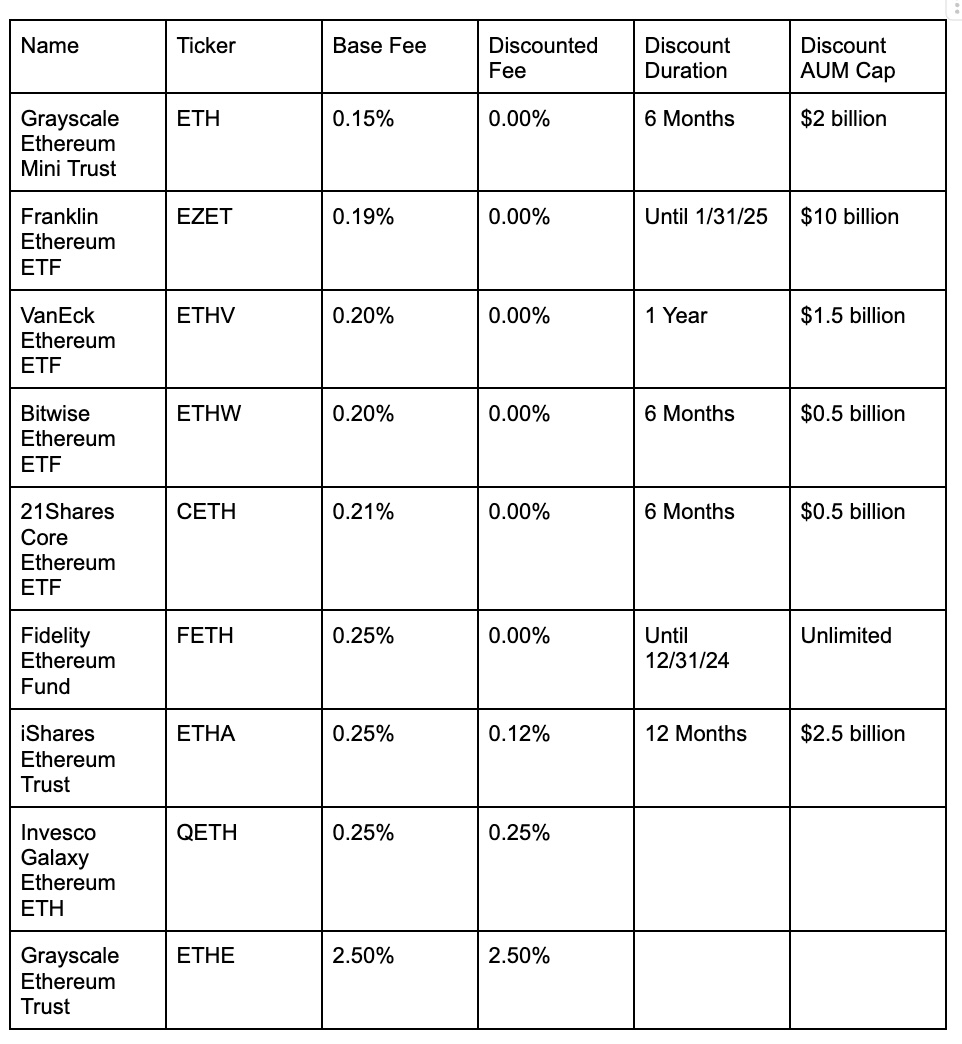

Для большинства инвесторов решающим фактором являются комиссионные. В восьми из девяти ETF плата за управление составляет от 0,15% до 0,25%. Единственным большим исключением является Grayscale Ethereum Trust (THE), который начал торговать в рамках другой структуры фонда в 2017 году и по-прежнему взимает комиссию за управление в размере 2,5%.

Сравнение первых девяти спотовых Ethereum ETF.

Большинство - но не все - ETF Ethereum временно отменяют или снижают комиссионные сборы в попытке привлечь инвесторов. Greyscale Ethereum Trust Foundation снова оказался в числе крупных инвесторов, наряду с Invesco Galaxy Ethereum ETF (QETH).

По иронии судьбы, явным лидером в борьбе за вознаграждение также является продукт Grayscale. Grayscale Ethereum Mini Trust (ETH) - новый фонд, созданный специально для размещения в качестве ETF, - имеет комиссию за управление всего 0,15%. Эти сборы полностью отменяются в течение первых шести месяцев после листинга или до тех пор, пока активы фонда под управлением не достигнут 2 миллиардов долларов.

Еще один привлекательный выбор - ETF Franklin Templeton на Ethereum (EZET). Комиссия за управление составляет 0,19%, что является вторым по величине показателем в группе, и от нее полностью отказываются до января 2025 года или до тех пор, пока фонд не соберет 10 миллиардов долларов в AUM.

Будут ли спотовые Ethereum ETF предлагать стекинг?

Короткий ответ - «Нет». Более подробный ответ: «Возможно, но не в ближайшее время».

Напомним, что стекинг предполагает внесение ETH на узел-валидатор в Beacon Ethereum Chain. Размещенный ETH позволяет снизить сетевые сборы и другие вознаграждения, но также есть риск лишиться залогового обеспечения в случае неправильного поведения или сбоя валидатора.

Стекинг очень привлекателен, поскольку значительно повышает доходность. По данным на 19 июля, годовые ставки вознаграждения составляют около 3,7% на сайте StakingRewards.com.

Ранее в этом году несколько эмитентов, в том числе Fidelity, BlackRock и Franklin Templeton, обратились к регулирующим органам с просьбой разрешить им стекинг спотовых Ethereum ETF. SEC отклонила эти запросы.

По словам нескольких человек, участвовавших в переговорах, которые говорили на условиях анонимности, проблема сводится к ликвидности. Для вывода ETH из Beacon Chain, как правило, требуется несколько дней. Это проблема для эмитентов, которые обязаны оперативно выкупать токены ETF в обмен на базовые активы фонда по запросу.

В настоящее время эмитенты по-прежнему изучают способы поместить в стекинг текущий набор спотовых Ethereum ETF - возможно, путем поддержания «буфера» из ликвидного спотового эфира, - но в лучшем случае на разработку работоспособного плана уйдут месяцы. На данный момент стекинг Ethereum ETF не рассматривается.

Об авторе

Алекс О'Доннелл основал компанию-разработчика DeFi Umami Labs и в течение семи лет работал финансовым журналистом в Reuters, где освещал слияния и поглощения, а также IPO. Он также является ведущим специалистом по развитию криптовалют в Startup Accelerator Expert Dojo.

Эта статья предназначена для общего ознакомления и не должна восприниматься как юридическая или инвестиционная консультация. Взгляды, мысли и суждения, выраженные в этой статье, принадлежат только автору.

"

"