Вместо того чтобы полагаться исключительно на традиционные методы оценки кредитоспособности, а именно анализ кредитной истории, доходов и существующих долгов, кредитный скоринг на основе ИИ учитывает более широкий спектр источников данных, среди которых платежеспособность потенциального заемщика в мире цифровых финансов.

Кредитный скоринг на основе ИИ использует сложные алгоритмы для анализа этих данных и прогнозирования будущего финансового поведения человека. Подобная продвинутая форма кредитного скоринга может предоставить более подробную информацию и помочь кредиторам принимать более обоснованные решения.

Использование ИИ в кредитном скоринге также открывает возможности для оценки кредитоспособности лиц, которые могут не иметь традиционной кредитной истории, но оставляют другие виды данных для оценки. Например, онлайн-транзакции, взаимодействие в социальных сетях, поведение в Интернете или историю использования цифровых валют

Как работает кредитный скоринг на основе ИИ?

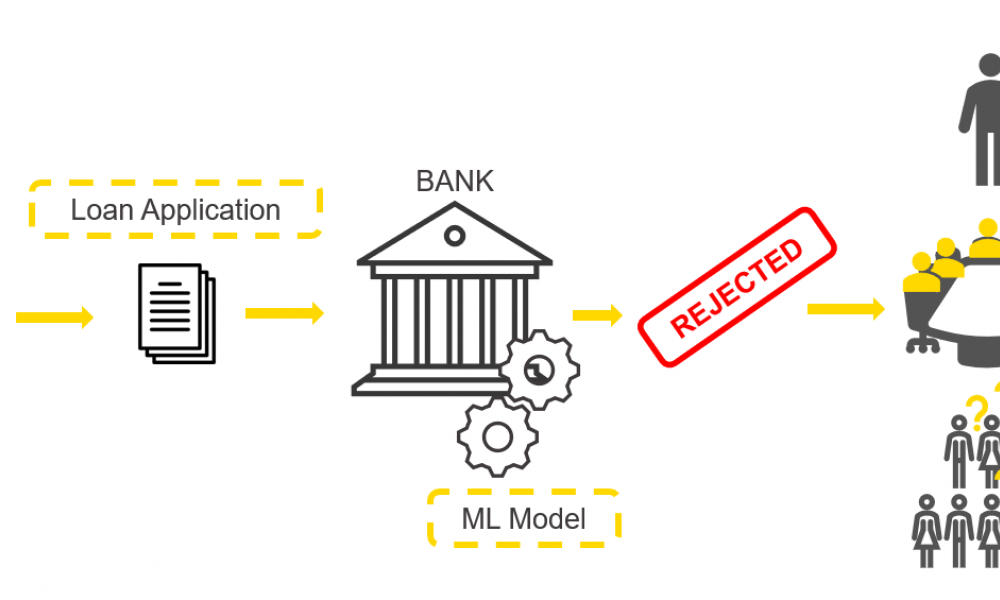

Функционирование кредитного скоринга на основе ИИ основано на алгоритмах машинного обучения. Эти алгоритмы обучаются на больших наборах исторических данных, из которых они выявляют закономерности и корреляции, связанные со способностью или вероятностью заемщика погасить кредит.

Шаблоны, извлеченные из прошлых данных, затем применяются к новым данным для прогноза поведения в будущем. Подобный процесс изучения прошлых данных для прогнозирования будущего является ключевой характеристикой машинного обучения и делает возможным кредитный скоринг на основе ИИ.

Данные, используемые в кредитном скоринге на основе ИИ, могут поступать из множества источников. Традиционная кредитная информация, включая историю платежей, существующие долги и продолжительность кредитной истории, являются распространенными источниками данных. Однако кредитный скоринг на основе ИИ также включает в себя альтернативные источники данных, что дает ему потенциальное преимущество перед традиционными методами кредитного скоринга. Эти альтернативные источники данных могут включать данные транзакций, поведение пользователей в Интернете, активность в социальных сетях и другие формы цифровых следов.

Анализируя широкий спектр данных, модели кредитного скоринга на основе ИИ потенциально могут предложить более полную и точную оценку кредитного риска. Они дают целостное представление о финансовом поведении человека, включая те аспекты, которые традиционные методы оценки кредитоспособности могут упускать из виду.

Типы моделей кредитного скоринга на основе ИИ

Модели кредитного скоринга на основе ИИ могут быть разных типов, в основном в зависимости от конкретных методов машинного обучения и используемых источников данных. Эти типы включают модели контролируемого и неконтролируемого обучения, а также гибридные модели.

Модели контролируемого обучения

Эти модели обучают на размеченном наборе данных с известными результатами, такими как кредитная история и поведение при погашении кредита. Модель учится связывать входные данные с выходными данными и прогнозирует кредитоспособность новых лиц на основе их кредитной истории.

Модели неконтролируемого обучения

Модели неконтролируемого обучения используются, когда результаты неизвестны. Они обучаются на немаркированных наборах данных, обнаруживая в них закономерности. При кредитном скоринге неконтролируемая модель может группировать людей на основе данных о транзакциях или поведении в Интернете. Эти кластеры могут сделать вывод о кредитоспособности отдельных лиц.

Гибридные модели обучения

Гибридные модели сочетают в себе как контролируемые, так и неконтролируемые методы обучения. Они используют неконтролируемое обучение для обнаружения новых функций данных или взаимосвязей и контролируемое обучение для прогнозов. Благодаря своей гибкости и адаптивности гибридные модели хорошо подходят для кредитного скоринга, используя сильные стороны обоих типов обучения для всесторонней оценки кредитного риска.

Традиционный кредитный скоринг и кредитный скоринг на основе ИИ

Традиционный кредитный скоринг и кредитный скоринг на основе ИИ представляют собой два разных подхода к оценке кредитоспособности человека. Традиционные системы кредитного скоринга обычно используют относительно небольшой набор переменных, а именно история платежей, продолжительность кредитной истории, сумма непогашенного долга и типы используемых кредитов. Однако такие системы могут также исключать людей, у которых нет традиционной кредитной истории: молодых людей или лиц из развивающихся стран.

С другой стороны, кредитный скоринг на основе ИИ использует алгоритмы машинного обучения для анализа огромного массива данных, выходящих за рамки традиционной кредитной информации.

Риски кредитного скоринга на основе ИИ

Хотя кредитный скоринг на основе ИИ приносит инновации и потенциал для повышения точности оценки кредитоспособности, он также создает определенные риски, которыми необходимо управлять.

Прозрачность и объяснимость

Из-за сложности моделей ИИ понимание логики определенного кредитного рейтинга может быть сложным. Эта проблема «черного ящика» может усложнить соблюдение нормативных требований, особенно там, где кредиторы должны объяснять клиентам кредитные решения.

Возможность предвзятости и дискриминации

Модели ИИ могут закреплять предубеждения, если обучающие данные искажены или нерепрезентативны. Это может привести к несправедливым кредитным решениям, затрагивающим отдельных лиц или группы.

Вопросы конфиденциальности и безопасности данных

Использование нетрадиционных источников данных, а именно социальные сети или история использования Интернета, создает риски для конфиденциальности и безопасности данных. Неправомерное использование личных данных или нарушения безопасности данных могут нанести вред отдельным лицам и запятнать репутацию кредиторов.

Качество данных

Модели кредитного скоринга на основе ИИ сильно зависят от точности, полноты и свежести обучающих данных. Данные низкого качества могут привести к неточным прогнозам и потенциально несправедливым кредитным решениям.

Управление рисками и нормативные требования

Для кредиторов крайне важно эффективно управлять этими рисками, а для регулирующих органов — установить четкие руководящие принципы для обеспечения ответственного использования технологий кредитного скоринга на основе ИИ.

Можно ли объединить кредитный скоринг на основе ИИ и технологию блокчейн?

Интеграция кредитного скоринга на основе ИИ и технологии блокчейна возможна, и это может привести к созданию более надежных и безопасных систем для оценки кредитоспособности. Технология блокчейн, известная своими неизменяемыми и безопасными характеристиками, может значительно повысить прозрачность и безопасность данных, поступающих в системы кредитного скоринга на основе ИИ.

Интеграция технологии блокчейна может обеспечить децентрализованную и неизменную запись транзакций, связанных с кредитом. После записи в блокчейн каждую транзакцию невозможно изменить или удалить, что обеспечивает надежный источник данных для алгоритмов ИИ.

Подобное может повысить надежность данных, используемых для обучения моделей ИИ, что приведет к более надежным кредитным рейтингам. Более того, прозрачная природа блокчейна также может помочь решить проблему «черного ящика», связанную с кредитным скорингом на основе ИИ, поскольку она может предложить четкий и проверяемый след использования и обработки данных.

Однако такая интеграция также создает новые проблемы. Например, внедрение технологии блокчейна может быть сложным и дорогостоящим, а также существуют потенциальные проблемы с конфиденциальностью из-за прозрачного характера транзакций блокчейна.

Кроме того, хотя блокчейн может улучшить прозрачность и целостность данных, он не решает автоматически проблемы предвзятости или репрезентативности данных. Таким образом, необходимы тщательное обдумывание и планирование для успешного объединения этих двух технологии с целью максимального использования их сильных сторон и снижения потенциальных рисков.

Будущее кредитного скоринга на основе ИИ

Будущее кредитного скоринга на основе ИИ, скорее всего, будет отмечено постоянным развитием и более широким внедрением в финансовом секторе. По мере того как алгоритмы машинного обучения становятся сложнее и надежнее, а альтернативные источники данных становятся более доступными, ожидается, что модели кредитного скоринга на основе ИИ станут еще более точными и всесторонними при оценке кредитного риска.

Возможность предоставления более инклюзивной системы оценки кредитоспособности, учитывающей лиц, не имеющих традиционной кредитной истории, станет важной движущей силой для дальнейшего развития и внедрения этих моделей.

Однако будущее также принесет проблемы, которые необходимо решить. Вопросы прозрачности, предвзятости, конфиденциальности и безопасности данных будут оставаться первостепенными, поскольку эти модели становятся все более распространенными.

Обеспечение ответственного и этичного использования кредитного скоринга на основе ИИ требует постоянных усилий со стороны отрасли и регулирующих органов. Точно так же достижения в смежных технологиях, таких как блокчейн, могут предоставить возможности для повышения прозрачности и безопасности кредитного скоринга на основе ИИ, но также привнесут свои сложности.

"

"